推定企業評価額100億米ドルを超える配車サービスGrab(グラブ)とGojek(ゴジェック)を皮切りに、ユニコーンを10社以上輩出するなど、盛り上がりを見せる東南アジアスタートアップ。

その多くはECやゲーム関連サービスなどtoC向け企業が大半を占める。一方で、SaaS企業はユニコーンには見当たらない。

「東南アジアでは人件費や商習慣の壁からSaaSの普及は遅れているが、従来のSaaSの形にとらわれないビジネスモデルを展開するスタートアップが増えている」とジェネシアベンチャーズの鈴木氏・相良氏は語る。

巨大な人口を背景に、スタートアップへの投資が急伸しているインドネシアを中心に、toBスタートアップの事例や日本のSaaS進出の可能性について2人に話を伺った。

東南アジアのSaaS普及の壁、「年額先払い」「安い人件費」

東南アジアにおける、SaaSスタートアップの現状を教えてください。

鈴木 隆宏氏(以下、鈴木) 2019年7月に、利用者の位置情報を用いるマーケティングSaaSのNear(シンガポール)が1億ドルの巨額調達を行いました。

しかし、2019年のNear以外のSaaSスタートアップの資金調達額を合計すると、調達額は5000万ドル程度。SaaS市場が全体的に成立するのはこれからのフェーズです。

東南アジアにおけるSaaSの今を理解するために、重要なポイントは2つあります。

1つ目は、東南アジアの会社は基本的に金払いが悪く、毎月費用を支払ってもらうのは難しいことです。

そのためSaaSの営業をする場合、「1年先払いすれば20%割引」のように設定して、年間費用の一括払いをお願いするケースも多いです。

この場合、更新タイミングも1年毎に訪れるため、ユーザーの解約率をタイムリーに把握できず、SaaSの長所であるメトリクス(参考指標)を活かした経営が難しい。

鈴木 隆宏(すずき・たかひろ)/ ジェネシア・ベンチャーズ General Partner 2007年4月、サイバーエージェント入社。学生時代から、インフルエンサーマーケティングを行う子会社CyberBuzzの立ち上げに参画し、新規事業立ち上げ、アライアンス業務、新規営業チャネルの開拓等に関わる。その後、サイバーエージェントグループのゲーム事業に関わり、子会社CyberXにてモバイルソーシャルアプリケーションの立ち上げ及びマネジメント業務に従事し、高収益事業への成長に貢献。2011年6月よりサイバーエージェント・ベンチャーズ(現:サイバーエージェント・キャピタル)へ入社し、日本におけるベンチャーキャピタリスト業務を経て、同年10月よりインドネシア事務所代表に就任すると共に、東南アジアにおける投資事業全般を管轄。東南アジアを代表するユニコーン企業Tokopedia(インドネシア)への投資など、多数の経営支援を実施。2018年9月末に同社を退職し、株式会社ジェネシア・ベンチャーズに参画。

2つ目は、東南アジアの人件費は上昇しつつあるものの、シンガポールを除けば先進国よりも安い水準にあることです。

シンガポール以外だとマレーシアも比較的人件費が高く、SaaSが成り立つ余地はありますが、2か国とも市場自体はそれ程大きくありません。

それ以外の国では「1人雇って、Excelでマニュアル管理した方が安い」と考える会社が多く、SaaSを活用するニーズが生まれにくいのが現状です。

仮に日本で成功したSaaSが、日本と同様のプライシングで東南アジアに参入すると、顧客となる会社は割高に感じるでしょう。SalesforceのようなグローバルSaaSでさえも、まだそれほど東南アジアでは普及していません。

そのため現状は、純粋な「月額課金×クラウド」の形態というより、クラウド上で業務効率化の機能を提供しながら、発生する単発の取引に対して手数料を取る形が多いですね。

MRR(月額定常収益)を重視する一般的なSaaSとは異なります。まず導入社数を増やし、獲得した顧客データや取引情報を基に、手数料型の事業を掛け合わせることで、収益の最大化を狙っています。

非効率な業務に焦点を当てた、東南アジアのtoBスタートアップのマネタイズ手法

純粋なSaaSの展開が難しい東南アジアにおいて、どのような視点で投資を行っていますか。

鈴木 確かにSaaSの成立には難しさがありますが、東南アジアの既存ビジネスは非効率な業務を抱えており、それに対する潜在的な需要があります。純粋なSaaSではなくとも、業務効率化を提供するtoBスタートアップのポテンシャルは高いと考えています。

われわれの投資先も、月額課金で収益を稼ぐというより、ソフトウェアで業務効率化を行いつつ、取引毎に手数料を徴収する形でキャッシュポイントをつくるという、共通した特徴があります。

例えば次の4社のインドネシアのtoBスタートアップです。

Mobilkamuは新車販売ディーラー向けに、在庫情報とディスカウント情報を管理してセールスをサポートするSaaSを提供しています。

彼らのユニークな点は、ディーラーを起点に購入者とファイナンス会社をマッチングする機能も提供していることです。

ディーラーから車を買う際、購入者が所定の情報をMobilkamuに入力すると、「この属性のユーザーが、この車を買おうとしています」という情報がファイナンス会社に送られます。ファイナンス会社はそのデータをもとに「何%の金利でローンを組めるか」を購入者に提示します。

自らセールスせずに自動的に顧客候補を獲得できる対価として、ファイナンス会社はMobilkamuに手数料を支払う仕組みになっています。

Logislyは、トラックを手配する事業者の管理業務を効率化し、手配事業者とトラック会社のマッチングにより取引効率を最適化させるサービスを提供しています。

東南アジアではトラック会社が小規模から大規模まで多数存在しており、1990年代からトラック会社の配送を手配するビジネスが成長していますが、そのやり取りは非常に煩雑です。

手配事業者は各トラック会社にメッセンジャーアプリで連絡し、証明書やドライバーの免許を提出してもらい、車検や台数、年式等の細かいデータを整理します。その上で手配事業者が最適なトラック会社を選別する流れになっていました。

そこでLogislyはトラック会社に必要なデータを予めアップロードさせています。手配事業者は効率的にトラック会社を選ぶことができ、トラック会社は最適な運送の仕事が紹介してもらえる。双方にメリットのあるプラットフォーム的な役割を果たしています。

Opsigoは、航空券やホテル等の在庫を持つ企業と連携し、それらの在庫をOpsigoを通じて旅行代理店やEC企業に提供しています。

東南アジアの旅行代理店は、マニュアル作業による予約対応に悩まされていましたが、Opsigoは複数の航空券やホテルの価格比較と予約機能を提供することで業務効率化を図っています。

他にも経理処理を簡単に行える「Opsifin」や法人向けの出張手配サービス「Opsicorp」など、旅行代理店に複数のサービスを提供しており、それらで発生するトランザクション毎に手数料を確保する戦略を取っています。

Sofiは給与支払や前払いを一括で行うプラットフォームです。

東南アジアは銀行が多く、API連携や送金指示フォーマットも散在しているため、経理担当のミスが多くなる課題があります。Sofiはその課題に対し、各銀行のフォーマットに変換して給与支払を一括で行えるサービスを提供しています。

給与支払の効率化に加え、従業員に対する給与前払いの機能も提供していることがSofiの特徴で、前払い時に手数料を徴収することが主なマネタイズ戦略です。

SaaSが今後どのように普及するか考える上で、ヒントとなる事例はありますか。

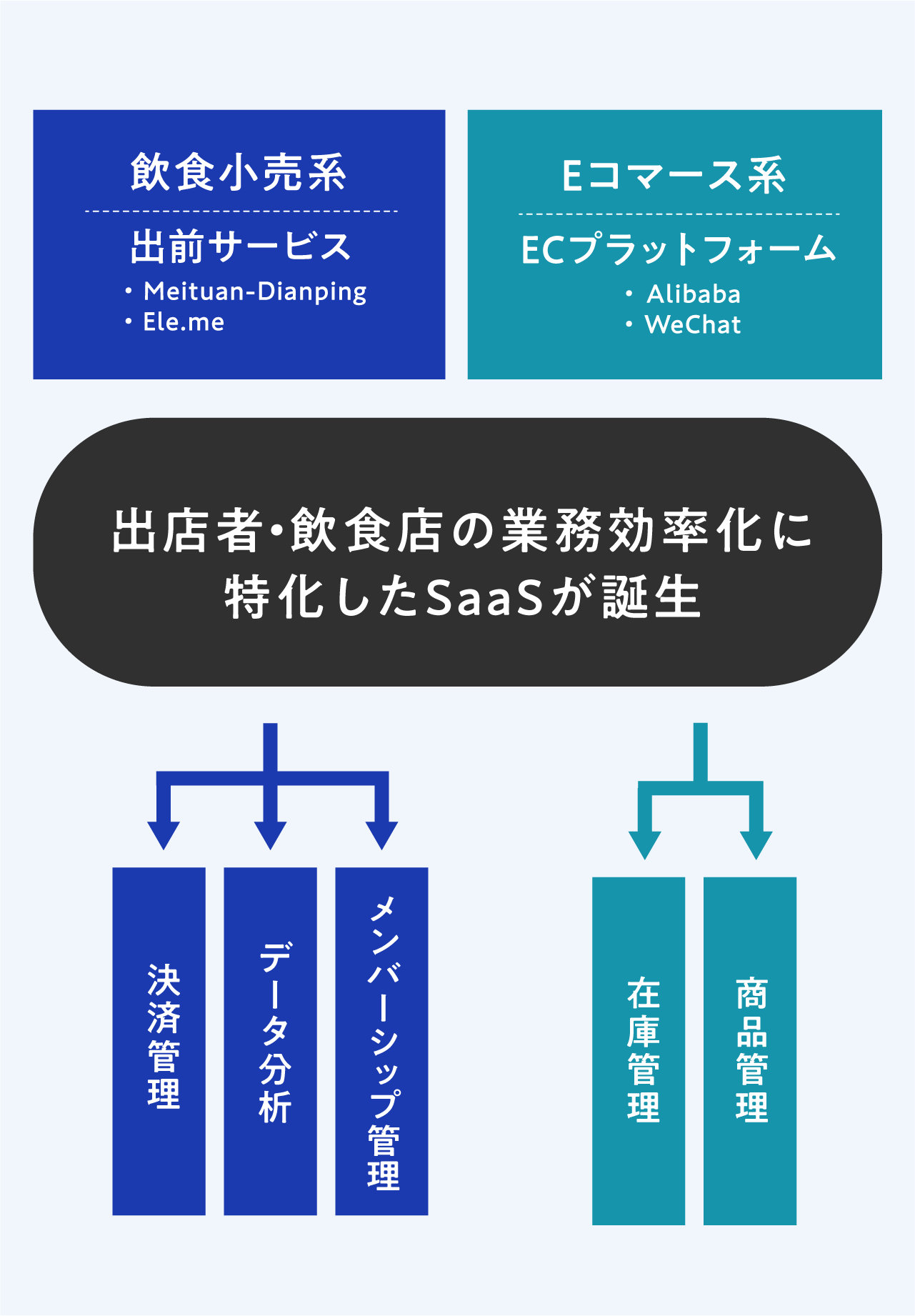

相良 俊輔氏(以下、相良) 東南アジアとは異なりますが、中国のtoCサービスで大きく成長した「飲食小売系」「Eコマース系」の2つの市場において、黒子的なSaaSが誕生していることは参考になります。

相良 俊輔(さがら・しゅんすけ) / ジェネシア・ベンチャーズ Investment Manager 大学在学中より、データの収集、分析、活用のための基盤システムをクラウドで提供する米Treasure Dataに参画。日本支社においてインサイドセールス部門の立ち上げをリードしたのち、製造、流通、メディア企業などエンタープライズ向けの直販営業及び既存顧客へのアップセル業務に従事。2018年、英ARMによる同社のM&Aを経て、2019年2月に株式会社ジェネシア・ベンチャーズに参画。

「飲食小売系」ではMeituan-Dianping(美団点評)やEle.me(餓了麼)などの出前サービスが代表的ですが、その裏で決済管理やメンバーシップ管理、データ分析機能を飲食店に提供する、Meituan Cashier等のSaaSが出現しました。

また「Eコマース系」では、AlibabaやWeChat等のECプラットフォーム上で、商品や在庫管理の機能を出店者に提供するyouzan.comやWeimob等のSaaSが誕生しています。

プラットフォームが成長するに従い、飲食店、出店者が決済機能や管理機能を必要とし、それをSaaSで提供するプレイヤーが出現しています。

今後東南アジアでも、GrabやGojek等のスーパーアプリ上で同様の流れが起こり得るのではないでしょうか。

鈴木 モバイルPOSサービスを提供するインドネシアのSaaS「Moka」が、今年4月にGojekに買収されたことも参考になります。

買収額は約1.3億ドルと報じられていますが、古くからある技術の「POS」を提供する会社がなぜこれほど評価されたのか。

出所:Moka公式HP

買収の背景には、東南アジアにおけるPOSの必要性が増していたものの、日本でいう「ITベンダー」のプレイヤーが東南アジアには少なかったことがあります。クラウドと組み合わせたPOSをスピーディーに提供できたMokaが評価されたわけです。

成長産業で生じたオペレーション上の課題を、SaaSスタートアップが解決する流れは今後増えるのではないでしょうか。

日本のバーティカルSaaSに見出す「SaaS+α」の勝ち筋

日本のSaaSが東南アジアで事業を展開する場合、どこに可能性があるでしょうか。

鈴木 日本のSaaS進出の可能性は、日本的スタンダートが世界でも通用している製造業や建設業など、特定の業種に特化したバーティカルSaaSにあると考えています。

業界をまたがるホリゾンタルSaaSは、既にSAPやSalesforceなどがグローバルに展開していますし、インドの様な新興国のプレイヤーも安価なSaaSの提供を始めています。

そうした競争環境下で、英語に適したサービスやカスタマーサポートを構築する手間も考慮とすると、日本のホリゾンタルSaaSをグローバルに展開する理由が弱い。

大きくエコシステムを構築するよりも、1つのオペレーションの最適化に特化した方が、日本の緻密さといった長所を活かせる戦い方です。

相良 一般的に、SaaSの導入メリットは2つあります。

1つは人件費などのコストを削減する「コストメリット」。もう1つが一部の専門家や組織に偏在していた「技術やノウハウの民主化」です。人件費が安い国の場合、前者だけのメリットでSaaSを推進するのは困難ですが、後者には可能性があります。

東南アジアなどの新興国が、日本企業に望むものはものづくりや医療など、細かい作業を伴う産業の技術やノウハウの共有と考えられます。

具体的にバーティカルSaaSはどのように進出すべきでしょうか。

相良 大きく2つあると考えています。

1つ目が、業務効率化の機能に加え、専門性の高い技術やノウハウの提供もサービスとして展開することです。

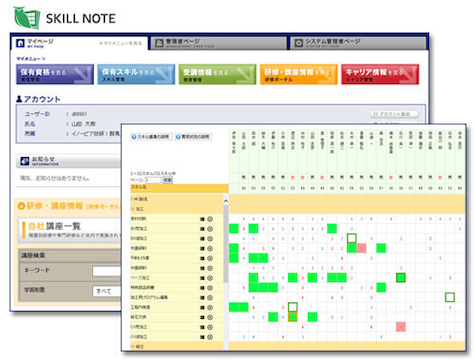

たとえば、大手製造企業向けに、工場従事者のスキルや資格の履歴管理SaaSを提供するイノービアは、顧客データを基に人材のスキルを上げるための教育ノウハウも蓄積しています。

「納期が半年後の生産物をつくるには、特定のスキルを持った人が何人いる必要がある」など、工場従事者の細かい人事情報を、教育計画に落とし込むことが可能です。

「業務効率化+教育」の掛け合わせによるサービスは、日本の強みである製造業のオペレーションを横展開できるという点で、東南アジアでの進出可能性があるのではないでしょうか。

出所:イノービア公式HP

2つ目は、SaaSではシステマチックに対応できない複雑な業務も、1つのサービスとして提供してしまうこと。

具体的には、「SaaS+BPO(Business Process Outsourcing)」のモデルで、SaaSを土台としてBPOを提供するやり方が考えられます。

日本で建設特化SaaSを展開するフォトラクションは、主に大手ゼネコン向けに施工管理クラウドを提供しています。彼らはSaaSとしての機能に加え、通常ゼネコンが行う工事写真の整理や、工程表の進捗確認の作業を代行する機能をリリースしています。

こうしたSaaSを通じて依頼された作業を自社のノウハウとして標準化し、BPOのプロセス自体をサービスとして展開する流れは、他業種でも展開が可能でしょう。

他に、日本の強みを活かすという視点で参考になる事例はありますか。

鈴木 東南アジアで活動する日本人起業家として、オンライン教育事業を展開する「Manabie」創業者の本間氏の事例は参考になると考えています。

彼はもともと、2015年にリクルートに買収されたEdTechスタートアップ、Quipperの創業メンバーとして、東南アジア各国で拠点立ち上げを担当していました。

彼はQuipper時代にリクルートの営業メソッドを転用して成長を実現しています。電話によるアポイント数から商談まで営業のアクションを全て可視化し、改善策を日々マネージメントがサポートすることを徹底していました。

実は、そこまで厳密に数値管理をする会社は東南アジアにはまだ少ないんですね。逆に言えば、その営業のオペレーションエクセレンス自体が価値になるということです。

多くのセールス人員を抱えて、数値を上げられる「KPI管理」の手法を輸出することも、1つの強みを活かすことだと考えられます。

東南アジアでSaaSに挑戦する魅力を教えてください。

相良 投資家としての観点で見ると、東南アジアのSaaSは欧米勢が占有しているマーケットではなく、日本にも勝ち筋が残されていると見ています。

特にバーティカルSaaSであれば、日本の強みを活かし、市場で勝てる要素が十分にあるため、積極的に攻めるべきタイミングではないでしょうか。

鈴木

東南アジアは日本と比較してコストが低く、売上をつくるための大胆な打ち手が取れるマーケットであると思っています。

オペレーショナルエクセレンスや組織づくりは日本企業が秀でていることは間違いないと思っているので、その強みを活かした組織づくり東南アジアで実現できれば、結果的に日本に貢献することに繋がります。

競争は激しいですが、勝ったときのリターンも大きいですし、M&Aの規模も日本より大きい。マーケット全体が成長する国で勝負することは非常に面白い挑戦になると思います。

(執筆:三浦英之、編集:中村香央里、デザイン:石丸恵理)

【訂正】2020/6/21 文中の図表「東南アジア主要国と日本の基本データ比較」に誤りがありましたため、 次の通り修正しています。

(誤) インドネシア人口:207.00(百万人) ベトナム人口:95.79(百万人)

(正) インドネシア人口:267.00(百万人) ベトナム人口:95.49(百万人)